ঝুঁকির ভয়ে শেয়ারে টাকা রাখছেন না। লগ্নি করছেন না মিউচুয়াল ফান্ডেও। বরং মাস গেলে মাইনের টাকার কিছুটা তুলে রাখছেন নিরাপদ প্রকল্পে। কিন্তু তা বলে এটা মনে করবেন না যে, আপনার সঙ্গে শেয়ার বাজারের কোনও সম্পর্ক নেই। নিজের ‘অজান্তেই’ আপনি ঢুকে পড়েছেন শেয়ারের জগতে। সরাসরি না-হোক। পিএফের হাত ধরে, ইটিএফের মাধ্যমে। তাই আজ কথা বলব এই ইটিএফ নিয়েই। জেনে নেব এর বৈশিষ্ট্য ও খুঁটিনাটি। দেখব, পিএফ ছাড়াও আপনি কী ভাবে সরাসরি টাকা খাটাতে পারেন এই ফান্ডে।

ব্যাপারটা কী?

বছর দু’য়েক হলো প্রভিডেন্ট ফান্ডের একটা অংশের টাকা খাটছে শেয়ার বাজারে। প্রথমে শুরু হয়েছিল নতুন জমার ৫% দিয়ে। এখন সায় মিলেছে ১৫% টাকা লগ্নির ক্ষেত্রে। আমার, আপনার মাস মাইনে থেকে কেটে নেওয়া টাকা লগ্নি হচ্ছে সেখানেই। তবে সরাসরি নয়, এ জন্য কেন্দ্র বেছে নিয়েছে এক্সচেঞ্জ ট্রেডেড ফান্ডকে। সংক্ষেপে যা পরিচিত ইটিএফ নামে। তাই আপনার কষ্ট করে আয় করা টাকা কোথায় যাচ্ছে, কী ভাবে লগ্নি হচ্ছে তা জেনে রাখি।

ইটিএফ কী?

পুরো নাম এক্সচেঞ্জ ট্রেডেড ফান্ড। এই মিউচুয়াল ফান্ড প্রকল্পের ইউনিট কেনা-বেচা হয় শেয়ার বাজারে (স্টক এক্সচেঞ্জ)। লগ্নিকারীদের থেকে সংগ্রহ করা টাকা দিয়ে শেয়ার, ঋণপত্র, সোনা ইত্যাদি কেনে সংশ্লিষ্ট ফান্ড সংস্থা। আর বিনিয়োগের অঙ্কের ভিত্তিতে বিনিয়োগকারী পান ইটিএফের ইউনিট।

ধরুন, ১০ জন লগ্নিকারী ১০০ টাকা করে কোনও ইটিএফে জমা দিলেন। ওই ১,০০০ টাকা (১০x১০০) দিয়ে ফান্ড সংস্থা কিনবে শেয়ার, ঋণপত্র বা সোনা। আর বিনিয়োগ করা টাকার বদলে লগ্নিকারী পাবেন ইউনিট। যা তিনি ইচ্ছেমতো বিক্রি করতে পারবেন এক্সচেঞ্জেই।

বৈশিষ্ট্য

মিউচুয়াল ফান্ডের জগতে ইটিএফের জায়গা কিছুটা স্বতন্ত্র। বিভিন্ন ধরনের ফান্ডের বৈশিষ্ট্য এর মধ্যে দেখতে পাওয়া যায়। যেমন—

• ইটিএফে লগ্নি করার পরে কোনও নির্দিষ্ট মেয়াদে টাকা ধরে রাখার বাধ্যবাধকতা নেই। লগ্নিকারী যখন খুশি চাইলে টাকা ঢালতে পারেন, তেমনই ফান্ড থেকে বেরোতে পারেন।

• একমাত্র ফান্ড প্রথম বাজারে আসার সময়ে, সরাসরি ফান্ড সংস্থা থেকে ইটিএফের ইউনিট কেনা যায়। বাকি সময়ে স্টক এক্সচেঞ্জে কিনতে এবং বিক্রি করতে হয়।

• ইটিএফ এক বার ছাড়ার পরে সেটিকে বাধ্যতামূলক ভাবে বাজারে নথিভুক্ত করতে হয়।

• শেয়ার বাজারের কোনও একটি নির্দিষ্ট সূচকের ওঠা-পড়া মেনে ইটিএফের দামও বাড়ে-কমে। অর্থাৎ, তা একটি নির্দিষ্ট সূচক মেনে চলে।

• অন্য অনেক ফান্ড রয়েছে, যারা নির্দিষ্ট সূচক মেনে চলে (যেমন ইন্ডেক্স ফান্ড)। কিন্তু তারা বাজারে নথিভুক্ত হয় না। অর্থাৎ, এক্সচেঞ্জে তার ইউনিট কেনা-বেচা হয় না। ইটিএফ বাধ্যতামূলক ভাবে বাজারে সাধারণ শেয়ারের মতো লেনদেন হয়।

• যে-সূচক মেনে কোনও এক্সচেঞ্জ ট্রেডেড ফান্ড চলছে, তারা লগ্নিও করে সেই সূচকের আওতায় থাকা সংস্থার শেয়ারে। এমনকী একটি সূচকে সংস্থাগুলির যে-গুরুত্ব বা ওয়েটেজ থাকে, ইটিএফের ক্ষেত্রেও তার অনুপাত একই হয়।

ধরুন, কোনও ইটিএফ সেনসেক্স মেনে চলছে। সে ক্ষেত্রে সেনসেক্সের আওতায় থাকা ৩০টি সংস্থার সবক’টিতেই ওই ইটিএফ টাকা লগ্নি করবে। এমনকী, সূচকটিতে যে যে সংস্থাকে যতটা গুরুত্ব দেওয়া হয়েছে, ওই ইটিএফ-ও লগ্নির সময়ে তা

মেনে চলবে।

• অন্যান্য ফান্ডের তহবিল লগ্নির ক্ষেত্রে ফান্ড ম্যানেজারের ভূমিকা বেশি। ম্যানেজার নিজের বিচারবুদ্ধি অনুসারে বিভিন্ন শেয়ারে টাকা খাটাতে পারেন, চাইলে বদলাতেও পারেন।

ইটিএফে এক বার সূচক বাছাই হয়ে যাওয়ার পরে, ফান্ড আপন নিয়মে চলতে থাকে। ম্যানেজারের ভূমিকা আর সে ভাবে থাকে না।

• ইটিএফ পরিচালনার খরচও অপেক্ষাকৃত কম।

ন্যাভ ও দাম

সাধারণত মিউচুয়াল ফান্ডে বেশ কিছু সংস্থার শেয়ার নিয়ে ইউনিট তৈরি হয়। লেনদেনের সময়ে আমরা সেই ইউনিট কিনি বা বিক্রি করি। লাভ-ক্ষতির হিসেব হয় ইউনিটের ন্যাভের (নেট অ্যাসেট ভ্যালু) উপর ভিত্তি করে। প্রতিদিন যা স্থির হয়। কিন্তু ইটিএফের ক্ষেত্রে বিষয়টা একটু আলাদা।

ইটিএফেও অন্যান্য ফান্ডের মতো ন্যাভ থাকে। কিন্তু শেয়ার বাজারে ইউনিট কেনা ও বিক্রি হয় তার দামের ভিত্তিতে। আর সেই দাম স্থির হয় ইউনিটের চাহিদা-জোগানের নিরিখে। অর্থাৎ, বাজারে ইউনিটের চাহিদা বাড়লে, তার দাম বাড়ে। আবার তা কমলে দামও কমে।

ধরুন, আপনি ঠিক করলেন মাসের ১ তারিখে ইটিএফ কিনবেন। এ বার ওই দিন ইউনিটের যে দাম হবে, তা-ই আপনাকে দিতে হবে। কিন্তু যেহেতু শেয়ারের মতো ওই দাম প্রতি মুহূর্তে বদলাতে থাকে, তাই হয়তো দেখা যাবে ১ তারিখ সকাল ১০টার সময়ে যে দর, ১১টার সময়ে তা বদলে গিয়েছে। ফলে শুধু দিন নয়, একই দিনের মধ্যে ইটিএফের দাম আলাদা হয়। আপনার লাভ-ক্ষতিও স্থির হবে যখন কিনছেন বা বিক্রি করছেন, সেই দামের উপর ভিত্তি করে। ঠিক শেয়ারের মতোই।

সূচকের পথে হেঁটে

সাধারণ ভাবে মিউচুয়াল ফান্ড প্রকল্পগুলির চেষ্টা থাকে কী ভাবে বাজারের তুলনায় বেশি রিটার্ন দেওয়া যায়। কিন্তু এ ক্ষেত্রেও ইটিএফ অন্যদের থেকে আলাদা।

আগেই বলেছি, ইটিএফ একটি নির্দিষ্ট সূচক মেনে চলে। সেই সূচকের থেকে বেশি রিটার্ন দেওয়া এই ফান্ডের লক্ষ্য নয়। ফলে যদি ইটিএফে লগ্নি করেন তা হলে ধরে নিতে পারেন সংশ্লিষ্ট সূচক যা রিটার্ন দেবে, ফান্ডের রিটার্নও হবে তা-ই। এতে ঝুঁকি ইকুইটি ফান্ডের তুলনায় কম।

লগ্নি কী ভাবে?

• আমি-আপনি চাইলে প্রথম বার যখন কোনও সংস্থা বা সরকারি ইটিএফ বাজারে আসছে, তখন লগ্নি করতে পারি। সে জন্য ফান্ড সংস্থার কাছে আবেদন করতে হবে। অথবা ফান্ড এক বার বাজারে নথিভুক্তির পরে সরাসরি সেখানেই কিনতে এবং বেচতে পারি।

• এককালীন থোক টাকা যেমন রাখা যায়, তেমনই প্রতি মাসে সিস্টেম্যাটিক ইনভেস্টমেন্ট প্ল্যান (এসআইপি) পদ্ধতিতেও লগ্নি করা যায় ইটিএফে।

• এ জন্য প্রথমে কোনও ব্রোকার সংস্থার সঙ্গে যোগাযোগ করতে হবে।

• শেয়ার বাজারে ইটিএফ লেনদেন হওয়ার কারণে এতে লগ্নি করার জন্য ডি-ম্যাট অ্যাকাউন্ট থাকা বাধ্যতামূলক।

• যেহেতু ব্রোকার সংস্থার মাধ্যমে লগ্নি করতে হয় ইটিএফে। তাই যখন আপনি ইটিএফ কিনছেন বা বিক্রি করছেন, তখন নিয়ম মেনে ব্রোকারেজও দিতে হয়।

গোল্ড ইটিএফ

ইটিএফ যে শুধুমাত্র বিভিন্ন সংস্থার শেয়ারেই টাকা ঢালে, তা কিন্তু নয়। বাজারে রয়েছে গোল্ড ইটিএফ-ও। কাগুজে সোনায় লগ্নি করার যা অন্যতম ভাল উপায়। চলুন দেখে নিই এর বৈশিষ্ট্য—

• গোল্ড এক্সচেঞ্জ ট্রেডেড ফান্ডে (গোল্ড-ইটিএফ) বিনিয়োগ করা টাকা সরাসরি খাটানো হয় সোনায়।

• একটি গোল্ড ইটিএফে যে-তহবিল সংগৃহীত হয়, তাই দিয়ে সংশ্লিষ্ট ফান্ড সোনা কেনে।

• সোনার দামের ওঠা-পড়ার সঙ্গে তাল মিলিয়েই গোল্ড ইটিএফের ইউনিটের দাম বাড়ে-কমে।

• সাধারণ ইটিএফের মতো প্রথম বার সংস্থার থেকে, পরে শেয়ার বাজারে কিনতে-বেচতে হয়। তাই এতেও ডি-ম্যাট অ্যাকাউন্ট লাগে।

• আপনার টাকায় যতটা সোনা কেনা হবে, তার ভিত্তিতেই ইটিএফ ইউনিট পাবেন আপনি। সাধারণত প্রতিটি ইউনিট ১ গ্রাম সোনার হয়। তবে তা কম-বেশি হতে পারে।

মনে রাখবেন

গোল্ড ইটিএফ এবং গোল্ড ফান্ড এক নয়। বিভিন্ন ফান্ড সংস্থা বাজারে গোল্ড ফান্ড ছাড়ে, যারা সোনা ও তার সঙ্গে যুক্ত বিভিন্ন ক্ষেত্রে লগ্নি করে। কেউ করতে পারে সরাসরি সোনায়, আবার কেউ হলুদ ধাতুটির সঙ্গে যুক্ত বিভিন্ন ক্ষেত্রে। এরই মধ্যে যারা সরাসরি সোনায় টাকা খাটায় এবং যার ইউনিট স্টক এক্সচেঞ্জে লেনদেন হয়, তারাই হল গোল্ড ইটিএফ।

অতএব...

এক বার ইটিএফ সম্পর্কে জেনে নিলে, তা আপনার সঞ্চয়ের পছন্দের গন্তব্যও হয়ে উঠতে পারে।

দেখে নিন

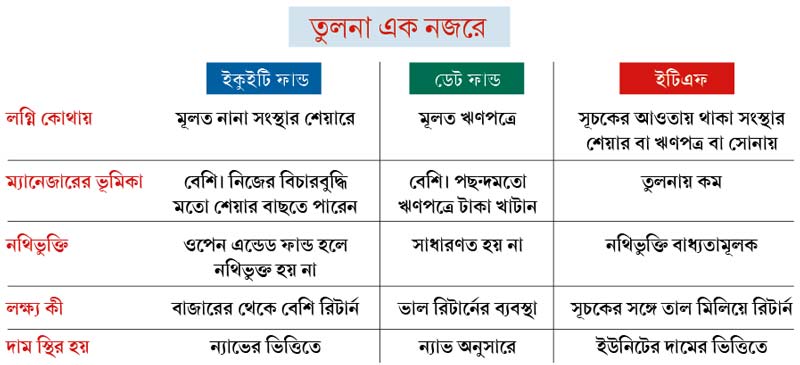

ইটিএফ অন্যদের একটু আলাদা। কিন্তু তার মধ্যেও বিভিন্ন ধরনের ফান্ডের বৈশিষ্ট্য লক্ষ করা যায়। সহজেই যে ফান্ডগুলির যে যে বৈশিষ্ট্য চোখে পড়ে, তার

কয়েকটি তুলে ধরা হল—

পরোক্ষ ফান্ড (প্যাসিভ ফান্ড)

• সাধারণত কোনও সূচক (যেমন, সেনসেক্স বা নিফ্টি) মেনে যে-ফান্ড চলে, তারা প্যাসিভ ফান্ড।

• মূলত লগ্নি করে ওই সূচকের আওতায় থাকা সংস্থার শেয়ারে।

• ফান্ড ম্যানেজারের ভূমিকা তুলনায় কম।

• পরিচালনার খরচও কম।

ক্লোজ এন্ডেড ফান্ড

• বাজারে নথিভুক্তি বাধ্যতামূলক।

• প্রকল্প চালুর সময়ে ফান্ড সংস্থার কাছে, আর পরে এক্সচেঞ্জে ইউনিট কেনা-বেচা যায়।

ওপেন এন্ডেড ফান্ড

• চাইলে যে-কোনও সময়ে টাকা রাখা যায় বা বেরোনোও যায়।

• ন্যাভের ভিত্তিতে ফান্ডের ইউনিট কেনা-বেচা হয়।

লেখক মিউচুয়াল ফান্ড বিশেষজ্ঞ

(মতামত ব্যক্তিগত)