পরিচিতি:

শুভময় (৩০)

স্ত্রী (২২) বাবা (৫৯)

মা (৫৪)

কী করেন: সরকারি কর্মী। কাজের সূত্রে থাকেন জেলা শহরে। পরিবার অন্যত্র। বাবাও সরকারি চাকুরে। নিজেদের বাড়ি

লক্ষ্য: ৫ বছরে নিজের জন্য ফ্ল্যাট কেনা। বিয়ের জন্য তহবিল ও সন্তানের উচ্চশিক্ষা। অবসরের সঞ্চয়। পরিবারের জন্য চিকিৎসা বিমার ব্যবস্থা

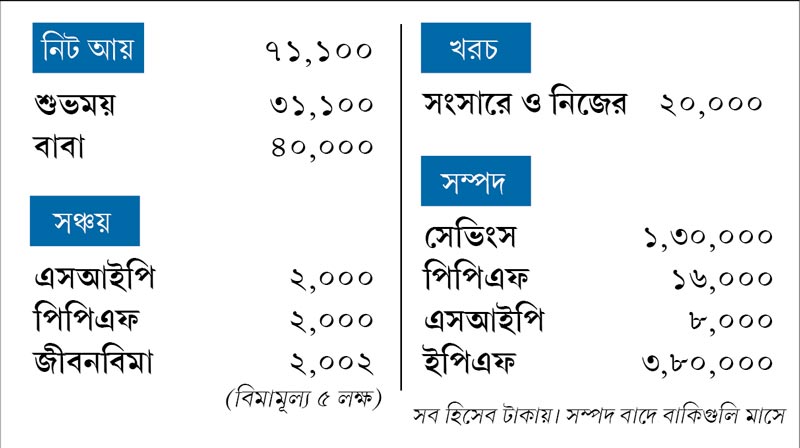

শুভময়ের প্রোফাইল দেখলে মনে হবে, মাস গেলে পারিবারিক রোজগার বেশ ভালই। ফলে চিন্তার কোনও কারণ নেই। তা কিন্তু নয়। কারণ আর দু’মাস পরেই তাঁর বাবা অবসর নেবেন। ফলে তখন রোজগার নেমে আসবে অনেকটাই। বাবা সরকারি কর্মী, তাই পেনশন পাবেন ঠিকই। কিন্তু প্রয়োজনের তুলনায় তা খুব বেশি নয়। ফলে এখন থেকেই তাঁদের সঞ্চয়ের অঙ্ক বাড়াতে হবে। পাশাপাশি, বাবার অবসরের পরে কী ভাবে লগ্নি করতে হবে, তা-ও ঠিক করে ফেলতে হবে দু’মাসের মধ্যেই।

জীবনবিমা

বাবার অবসরের পরে শুভময়ই পরিবারের মূল উপার্জনকারী হবেন। তখন তাঁর কিছু হলে পরিবারের তখন মাত্র ৫ লক্ষের জীবনবিমার টাকা দিয়ে চলবে না। নিজের জন্য কমপক্ষে ৫০ লক্ষ টাকার টার্ম পলিসি করাতে হবে। সঙ্গে নিতে হবে একই অঙ্কের দুর্ঘটনা এবং ক্রিটিক্যাল ইলনেস রাইডার। সন্তানের জন্মের পরে সেই অঙ্ক আরও বাড়াতে হবে।

সন্তানের জন্য

ইতিমধ্যেই মাসে ২,০০০ টাকার মিউচুয়াল ফান্ড এসআইপি শুরু করেছেন। তা চালিয়ে যান। এর সঙ্গেই বেতন বাড়লে এসআইপি-র অঙ্ক বাড়াতে থাকুন। সন্তান এখনও জন্মায়নি। কিন্তু যত তাড়াতাড়ি লগ্নি শুরু করবেন, ততই পরবর্তী জীবনে চাপ কম পড়বে।

শুভময় একই সংস্থার দু’টি ফান্ডে টাকা রাখছেন। আমি শুধু বলব অন্য কয়েকটি সংস্থার ফান্ডও দেখে নিন। তা হলে বুঝতে পারবেন কোন ফান্ড ভাল ফল করছে। সেই অনুসারে প্রকল্প বাছতে পারবেন।

অবসর

• সব খরচের পরেও শুভময়ের হাতে প্রায় ৬,০০০ টাকা মাস গেলে থাকে। সেই টাকার মধ্যে ৪,০০০ টাকা দীর্ঘ মেয়াদের কথা মাথায় রেখে এসআইপি করুন ডাইভার্সিফায়েড ফান্ডে।

• পিএফের টাকা জমবে, তা অবসরে কাজে লাগবে।

• করমুক্ত হওয়ার কারণে শুভময়কে পরামর্শ দেব পিপিএফ চালিয়ে যাওয়ার।

• বয়স বাড়লে, চেষ্টা করুন ইকুইটি ফান্ড থেকে টাকা সরিয়ে এনে ডেট ফান্ডে রাখতে।

• ভাল কিছু ব্লু-চিপ সংস্থার শেয়ারে টাকা রাখতে পারেন অবসর পর্যন্ত।

তিনি অবসরের জন্য ১ কোটি টাকা জমানোর পরিকল্পনা করছেন। মূল্যবৃদ্ধির কথা মাথায় রেখে আমি বলব তার থেকে বেশি লক্ষ্য থাকুক।

পরিবারের স্বাস্থ্যবিমা

নিজের ও স্ত্রীর জন্য ৫ লক্ষের ফ্যামিলি ফ্লোটার চিকিৎসা বিমা চালু করুন। যার অঙ্ক বাড়াতে হবে। কিন্তু এই বিমা প্রকল্পে বাবা-মাকে রাখবেন না। তাঁদের জন্য আলাদা ফ্যামিলি ফ্লোটার বিমা করাতে হবে। বাবা-মা দু’জনেরই বয়স ৫০-এর বেশি। বাবা অবসরও নেবেন। ফলে দেখতে হবে তাঁরা আদৌ কত টাকার বিমা পাবেন। সর্বোচ্চ অঙ্কই এখন থেকে বিমা করিয়ে রাখতে হবে। দেরি করলে মুশকিল। বিমা কেনার আগে কিছু জিনিস দেখে নেবেন—

• শুধুমাত্র এজেন্টের কথায় ভরসা করে অথবা বিমার অঙ্ক আন্দাজ করে বিমা কিনবেন না।

• প্রিমিয়াম যেন বিমা বাছাইয়ের একমাত্র মাপকাঠি না-হয়।

• পলিসি-র কাগজপত্র ভাল করে দেখে নিন।

• পছন্দ না-হলে সংস্থা পাল্টানো যায় ঠিকই। কিন্তু মনে রাখবেন, স্বাস্থ্যবিমা চালুর নির্দিষ্ট সময় পরেই এক মাত্র সংস্থাগুলি যে কোনও রোগের চিকিৎসার টাকা দিতে বাধ্য থাকে। ফলে নতুন সংস্থায় গেলে, আবার ওই সময় অপেক্ষা করতে হবে।

• অনেক সময় সংস্থাগুলি প্রথম দু’বছরে বেশ কিছু রোগকে বিমার আওতার বাইরে রাখে। আগে সে বিষয়ে খোঁজখবর নিন।

• বিমার অঙ্কের মধ্যে কী কী খরচ পাওয়া যাবে, খতিয়ে দেখুন তা-ও।

• প্রিমিয়াম সাধ্যের মধ্যে রয়েছে কি না দেখুন।

• বেশ কয়েকটি সংস্থার পলিসি তুলনা করুন।

বাবার সঞ্চয়

শুভময়ের বাবা দু’মাসের মধ্যে অবসর নেবেন। তার আগেই তাঁকে অবসর পরিকল্পনা করতে হবে। এ ক্ষেত্রে দু’টি বিষয় মাথায় রাখতে হবে—

• বিনিয়োগ খুব বেশি ঝুঁকির কোনও প্রকল্পে না-হয়।

• পেনশনের ছাড়াও, লগ্নি তহবিল থেকেই নিয়মিত আয়ের ব্যবস্থা করা।

সুযোগ কোথায়

তাঁর বাবা মাসে প্রায় ২২,০০০ টাকা করে অতিরিক্ত পিএফ কাটাচ্ছেন। এতে অবসরের সময় অনেকটা টাকা বেশি আসবে। এ ছাড়াও অন্যান্য খাতে টাকা পাবেন। এখানে কয়েকটি প্রকল্পের কথা বললাম, তার মধ্যে থেকে বাছতে পারেন—

• সিনিয়র সিটিজেন সেভিংস স্কিম: ৫ বছরের প্রকল্প। সুদ ৮.৪%। সর্বোচ্চ রাখা যাবে ১৫ লক্ষ টাকা।

• ডাকঘর এমআইএস: ৫ বছরের প্রকল্প। সুদ ৭.৬%। একার নামে সর্বোচ্চ ৪.৫ লক্ষ, আর দু’জনের নামে সবচেয়ে বেশি ৯ লক্ষ টাকা রাখা যায়।

• ব্যাঙ্ক বা ডাকঘর স্থায়ী আমানত: সুদ তুলনায় কম। করও দিতে হয়। তবে কিছুটা বেশি সুরক্ষিত।

• অ্যানুইটি: পিএফের টাকা হাতে পেলে সেই টাকা দিয়ে অ্যানুইটি কিনতে পারেন।

• মান্থলি ইনকাম প্ল্যান বা ব্যালান্সড ফান্ড: এই প্রকল্পের কিছুটা শেয়ারে লগ্নি হয়। তাই ঝুঁকি নেওয়ার ক্ষমতা বুঝে এই প্রকল্পে টাকা রাখতে পারেন।

• ডেট অথবা ইকুইটি ফান্ড: এখানে টাকা রেখে, সেখান থেকে সিস্টেমেটিক উইথড্রয়াল প্ল্যান মারফত নিয়মিত টাকার ব্যবস্থা করা। তবে দেখতে হবে অবসরের সময় কত টাকা হাতে পাচ্ছেন। না-হলে এই প্রকল্প খুব একটা কাজ দেবে না।

বাড়ি ও গাড়ি কেনা

পাঁচ বছরে বাড়ি কেনার জন্য এখন থেকে সঞ্চয় করা উচিত শুভময়ের। কিন্তু এই মুহূর্তে তাঁর আলাদা করে টাকা জমানোর সুযোগ নেই। আমার মতে, বেতন বাড়লে তিনি ডেট ফান্ডে নিয়মিত এসআইপি করতে পারেন। এ ভাবে ডাউনপেমেন্টের টাকা জোগাড় হবে। আপাতত গাড়ি কেনার কথা চিন্তা করবেন না।

(অনুরোধ মেনে নাম পরিবর্তিত)

লেখক: বিনিয়োগ বিশেষজ্ঞ

মতামত ব্যক্তিগত