সাধারণ, পেশাদারি কিংবা কারিগরি শিক্ষা। লক্ষ্য একটাই। যোগ্যতা অনুযায়ী হাতে কাজ। রোজগার। তা সে চাকরি বা ব্যবসার মাধ্যমেই হোক, বা হোক স্বনির্ভরতা। অনেকের আবার আর্থিক কিংবা পারিবারিক সমস্যায় প্রথাগত সেই শিক্ষাটুকু পাওয়া হয়ে ওঠে না। রোজগারের জন্য তাঁদেরও বেছে নিতে হয় স্বনির্ভরতা প্রকল্প অথবা অসংগঠিত ক্ষেত্রকে।

আসলে আমাদের দেশে চাকরি প্রার্থী এবং চাকরির সংখ্যার ফারাক বিরাট। যে কারণে দেশের বড় অংশের মানুষকেই হাঁটতে হয় স্বনির্ভরতার পথে। পা রাখতে হয় অসংগঠিত ক্ষেত্রে। অনেকে আবার নিজেদের ইচ্ছেতেও বেছে নেন এই ধরনের পেশা। দাঁড়াতে চান নিজের পায়ে। এই বিপুল অংশের মানুষের সবাই যে ভাল উপার্জন করেন এমন তো নয়! বরং উল্টোটাই বেশি। ট্যাক্সি, অটো, রিকশ চালক, ছোট দোকানদার, দোকানের কর্মচারী, হকার, ফুটপাথে খাবার বা বিভিন্ন ধরনের পণ্য বিক্রেতা, মিস্ত্রি, নির্মাণ শ্রমিক, বাজারের আনাজ-ফল-মাছ বিক্রেতা। ভারতে এই সমস্ত পেশার মানুষের সংখ্যা অনেক দেশের জনসংখ্যাকেই ছাপিয়ে যাবে।

চাকরিজীবী মানুষের জন্য কিছু সুরক্ষা প্রকল্প থাকলেও এই ধরনের বিশাল অংশের জনতার জন্য আমাদের দেশে সামাজিক সুরক্ষা ব্যবস্থা কিন্তু খুবই সামান্য। কর্মজীবনের শেষে এঁদের জন্য না আছে প্রভিডেন্ট ফান্ড, না আছে গ্র্যাচুইটি থেকে থোক টাকা পাওয়ার ব্যবস্থা। সরকার সম্প্রতি অসংগঠিত ক্ষেত্রের মানুষদের জন্য পেনশনের ব্যবস্থা চালু করেছে ঠিকই, কিন্তু সেই প্রকল্পের আয়তন এখনও পর্যন্ত আড়েবহরে তেমন বড় কিছু নয়। ফলে আগে থেকে পরিকল্পনা করে অর্থ সঞ্চয় না করলে বৃদ্ধ বয়সটাকে ছেড়ে দিতে হয় গভীর অনিশ্চয়তার হাতে।

অর্থাৎ, বাস্তব অবস্থার কথা মাথায় রেখে সময় থাকতেই নিজের এবং পরিবারের জন্য করতে হবে প্রয়োজনীয় ব্যবস্থা। তার জন্য গোটা কর্মজীবন ধরে করতে হবে সঞ্চয়। আপনি যদি স্বনির্ভর কিংবা অসংগঠিত ক্ষেত্রের প্রতিনিধি হন, তা হলে জেনে রাখুন অল্প অল্প করে হলেও দীর্ঘ দিন ধরে টাকা জমালে তৈরি হতে পারে বড় অঙ্কের সম্পদ। প্রথাগত প্রভিডেন্ট ফান্ড, গ্র্যাচুইটি, পেনশন আপনার না-ই থাকতে পারে। কিন্তু পরিকল্পনা মাফিক এগোলে আপনিও ওই সব প্রকল্পের বিকল্প ব্যবস্থা করতে পারেন।

চক্রবৃদ্ধির ম্যাজিক

ফকিরকে রাজা চাল দিচ্ছেন। প্রথম দিন একটি। দ্বিতীয় দিন দু’টি। তৃতীয় দিন তার দ্বিগুণ। অর্থাৎ চারটি। চতুর্থ দিন আটটি। ফকিরের সামান্য শর্ত মেনে মাসের শেষে মাথায় হাত পড়েছিল রাজার। গল্পটা মনে আছে?

চক্রবৃদ্ধির হিসেবটাও এতটাই সহজ এবং অবিশ্বাস্য। লম্বা মেয়াদে সুদের উপরে সুদ জমে ছোট অঙ্কের সঞ্চয়ও বড় আকার ধারণ করে। তাই উদ্বেগে নিজের রক্তচাপ বাড়াবেন না। বড় মাপের তহবিল গড়ে তোলার জন্য এক লপ্তে মোটা টাকা জমানোর প্রয়োজন নেই। আপনার সীমিত সঞ্চয়েই তা সম্ভব। তবে তার জন্য দু’টি শর্ত আছে।

• সঞ্চয় প্রকল্পে নিয়মিত টাকা রাখতে হবে। কোনও ছেদ দেওয়া চলবে না।

• মাঝপথে প্রকল্প ভেঙে টাকা তুলে নেওয়া চলবে না।

এই দু’টি শর্ত মানলে একটি বড় তহবিল তৈরি করা মোটেই কঠিন কাজ নয়। কী ভাবে তা গড়ে উঠতে পারে তার একটি কাল্পনিক উদাহরণ সঙ্গের সারণিতে দেওয়া হল। ঠিক এই ভাবেই বিভিন্ন প্রয়োজন মেটাতে চালু করা যেতে পারে একাধিক প্রকল্প। কোনওটি কাজ করবে প্রভিডেন্ট ফান্ড হিসেবে। কোনওটি পেনশন, কোনওটি বা ব্যবস্থা করবে গ্র্যাচুইটির। আয় বাড়ার সঙ্গে সঙ্গে একই ভাবে বাড়ি, সন্তানের শিক্ষা, বিয়ের খরচ মেটাতেও আগে থেকে তহবিল তৈরি করা যায়। তবে কতটা সঞ্চয় করবেন, কতটা থাকবে দৈনন্দিন খরচের জন্য তা পুরোপুরি নির্ভর করবে আপনার রোজগারের অঙ্কের উপরে। তার ভিত্তিতে হিসেব কষবেন আপনিই।

বিন্দুতে সিন্ধু

ধরে নেওয়া যাক, এক স্বনির্ভর ব্যক্তি বা অসংগঠিত ক্ষেত্রের কর্মী কর্মজীবনে প্রবেশ করলেন ২৫ বছর বয়সে। ৬০ বছর বয়সে পেশা থেকে অবসর নিতে চান তিনি। অর্থাৎ, কর্মজীবনের মেয়াদ ৩৫ বছর। ধরা যাক, রোজগার শুরুর প্রথম মাস থেকে ৬০ বছর বয়স পর্যন্ত কোনও প্রকল্পে প্রত্যেক মাসে ৫০০ টাকা করে জমাচ্ছেন তিনি। সময়ের সঙ্গে সঙ্গে আয়ও কিছুটা বাড়ছে। পাঁচ বছর পরে তিনি খুললেন আরও একটি অ্যাকাউন্ট। যেখানে তিনি জমাচ্ছেন আরও ১,০০০ টাকা করে। তৃতীয় অ্যাকাউন্ট খোলা হল কর্মজীবন শুরুর ১০ বছর পর। সেই প্রকল্পে জমাতে হবে মাসে ৩,০০০ টাকা করে। একই ভাবে পরের অ্যাকাউন্টটি খোলা হবে রোজগার শুরুর ১৫ বছরের মাথায়। এখানে জমা পড়বে মাসে ৫,০০০ টাকা। বিভিন্ন লক্ষ্যে খোলা চারটি অ্যাকাউন্টই কিন্তু চলতে থাকবে একই সঙ্গে। অর্থাৎ, সবক’টি অ্যাকাউন্ট খোলা হয়ে গেলে মাসে ৯,৫০০ টাকা করে জমাতে হবে। ধরে নিলাম এই জমায় বছরে রিটার্ন মিলবে বছরে ৮% হারে। ‘ধৈর্যের মেওয়া’ সারণিতে দেখে নিন কর্মজীবনের শেষে এই জমা কোথায় গিয়ে দাঁড়াতে পারে।

শুরু থেকে শুরু

সঞ্চয় শুরু করতে হবে উপার্জনের প্রথম মাস থেকেই। এখন বিভিন্ন পেশায় দৈনিক আয় বা পারিশ্রমিক কমপক্ষে ৫০০ টাকা। মাসে ২৬টি কাজের দিনে ১৩,০০০ টাকা। প্রথম দিকে মাত্র এক দিনের আয় (অর্থাৎ ৫০০ টাকা) সরিয়ে রাখতে হবে সঞ্চয়ের জন্য। হিসেবে ৪ শতাংশেরও কম। পরে আয় বৃদ্ধির সঙ্গে সামঞ্জস্য রেখে বাড়াতে হবে সঞ্চয়ের হার। পরবর্তী ধাপে সঞ্চয়ের খাতে সরিয়ে রাখতে হবে আয়ের কমপক্ষে ১০%। এই টাকা নিয়মিত লগ্নি করে যেতে হবে ভাল আয়যুক্ত সুরক্ষিত কোনও প্রকল্পে। উপার্জন বাড়লে বিভিন্ন উদ্দেশ্য পূরণের জন্য লগ্নি শুরু করতে পারেন একাধিক প্রকল্পে। একটু আগে যে ব্যাপারে আলোচনা হচ্ছিল।

বড় মেয়াদে যে সব প্রকল্পে নিয়মিত লগ্নি চালিয়ে যাওয়া যায় তার মধ্যে রয়েছে:

• পাবলিক প্রভিডেন্ট ফান্ড বা পিপিএফ।

• ন্যাশনাল পেনশন সিস্টেম বা এনপিএস।

• ব্যাঙ্ক ও ডাকঘরে রেকারিং ডিপোজিট।

• সিস্টেমেটিক ইনভেস্টমেন্ট প্ল্যানের মাধ্যমে মিউচুয়াল ফান্ডে লগ্নি।

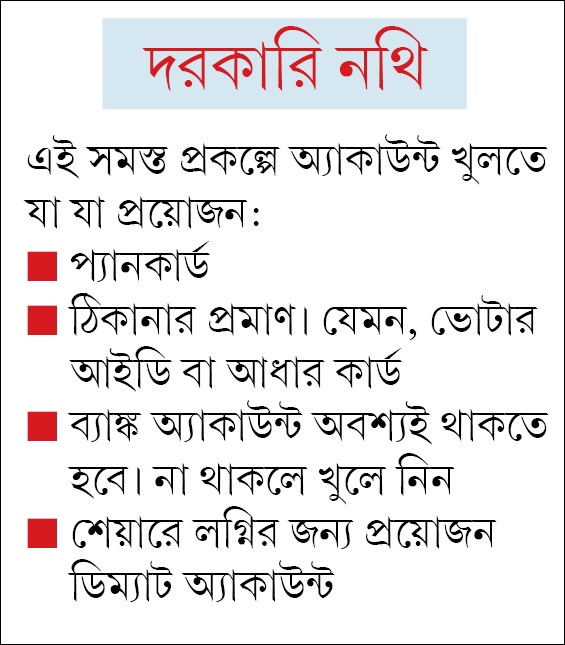

• এর পাশাপাশি যে সব স্বনির্ভর মানুষের পুঁজির বাজার সম্পর্কে আগ্রহ রয়েছে, তাঁরা একটু একটু করে লগ্নি করতে পারেন শ্রেষ্ঠ মানের ইকুইটি শেয়ারেও।

তহবিলের কৌশল

প্রথম দিকে টাকা জমাতে শুরু করতে পারেন রেকারিং ডিপোজিট অ্যাকাউন্টে। এক-দু’বছরে থোক টাকা জমলে তা কোনও মেয়াদি জমা প্রকল্পে রেখে দিতে পারেন।

এ বার দেখে নেওয়া যাক নিজেই কী ভাবে প্রভিডেন্ট ফান্ড, গ্র্যাচুইটি ও পেনশনের বিকল্প ব্যবস্থা করা যায়।

নিজের হাতে নিজের পিএফ

না থাকুক প্রভিডেন্ট ফান্ড। নিজের জন্য বিকল্প ব্যবস্থা গড়ে তোলা কঠিন কিছু নয়। চাই নিয়মিত কিছু কিছু করে লগ্নি এবং সঙ্গে ধৈর্য। কর্মজীবনের শুরুতেই খুলে ফেলুন একটি পিপিএফ অ্যাকাউন্ট। বড় মেয়াদে এখানে নির্ভাবনায় ছোট-বড় অঙ্কের টাকা জমিয়ে রাখা যায়। সুদ এবং সুরক্ষার দিকে থেকে এই প্রকল্পটি প্রথম সারির। লম্বা মেয়াদে অল্প অল্প করে লগ্নি করে গেলে মেয়াদ শেষে জমে ওঠে বিরাট তহবিল (‘পিপিএফে কোটিপতি’ সারণি)। এক নজরে দেখে নেওয়া যাক প্রকল্পটির মূল বৈশিষ্ট্য:

• মেয়াদ: ১৫ বছর। মেয়াদ শেষে প্রতি বার পাঁচ বছর করে বাড়িয়ে নেওয়া যায়।

• ন্যূনতম জমা: বছরে ৫০০ টাকা।

• সবচেয়ে বেশি: ১.৫০ লক্ষ টাকা।

• ক’টি কিস্তি: বছরে অন্তত একটি। সবচেয়ে বেশি ১২টি।

• কোথায় অ্যাকাউন্ট: বড় ডাকঘর এবং বিভিন্ন ব্যাঙ্কের বড় শাখায় অ্যাকাউন্ট খোলা যায়।

• সুদের হার: এখন ৭.৯%। অর্থাৎ, ব্যাঙ্কের মেয়াদি জমায় সুদের তুলনায় ১% বেশি। প্রতি তিন মাসে সুদের হার ঠিক হয় এই প্রকল্পে।

• করের সুবিধা: বাৎসরিক জমার উপরে করছাড় পাওয়া যায় ৮০সি ধারায়। অন্য দিকে, প্রাপ্ত সুদ থাকে পুরোপুরি করমুক্ত।

• আগে ভাঙানোর সুবিধা: প্রথম পাঁচ বছরে কোনও টাকা তোলা যায় না। ষষ্ঠ বছর থেকে একাংশ তোলা যায়। তবে আমার পরামর্শ, মেয়াদ শেষের আগে এই প্রকল্প থেকে টাকা না তোলাই ভাল।

পেনশনের হিসেব শুরুতেই

অবসরের ঠিক আগে নয়। স্বনির্ভর মানুষকে পেনশন নিয়ে ভাবতে হবে কর্মজীবনের শুরু থেকেই। তার জন্য আছে এমন একটি প্রকল্প যেখানে গোটা কর্মজীবনে একটু একটু করে লগ্নি করে নিশ্চিন্ত পেনশনের ব্যবস্থা করা যায়। কেন্দ্রের উদ্যোগে তৈরি এই প্রকল্পের নাম নিউ পেনশন স্কিম। সংক্ষেপে এনপিএস। এক বা একাধিক কিস্তিতে এই প্রকল্পে জমা করতে হয় বছরে ৬,০০০ টাকা। বেশি করতে পারলে আরও ভাল। এই ভাবে জমা করে যেতে হবে ৬০ বছর বয়স পর্যন্ত। রয়েছে করছাড়ের সুবিধা।

আপনার পছন্দ অনুযায়ী এই তহবিলের একটি অংশ খাটানো হয় শেয়ার বাজারে। বয়স বাড়ার সঙ্গে সঙ্গে কমে আসে শেয়ারে লগ্নির পরিমাণ। তহবিল পরিচালনা করে আটটি নামী ফান্ড ম্যানেজারের মধ্যে আপনার পছন্দ মতো একটি। ইচ্ছে হলে ফান্ড ম্যানেজার পাল্টানোও যায়।

মেয়াদ শেষে বৃদ্ধিপ্রাপ্ত জমার ৬০% পর্যন্ত তুলে নেওয়া যায়। এ বারের বাজেট অনুযায়ী এই প্রাপ্তির পুরোটাই করমুক্ত। বাকি যে অর্থ তহবিলে থেকে যাবে, তা দিয়ে কোনও বিমা সংস্থা থেকে কেনা যাবে অ্যানুইটি। যার সুবাদে আপনি পেতে শুরু করবেন পেনশন। প্রকল্পটিতে যত আগে যোগ দেওয়া যাবে ততই বেড়ে উঠবে আপনার তহবিল।

আর গ্র্যাচুইটি?

চাকরি না করলে কী হবে, আপনি নিজেই তৈরি করতে পারেন বিকল্প গ্র্যাচুইটি। পেশা থেকে যখনই অতিরিক্ত কিছু আয় হবে, তার একটি বড় অংশ লগ্নি করুন ভাল কোনও প্রকল্পে। তাকে তুলে না নিয়ে বাড়তে দিন। দেখবেন বড় মেয়াদে এক দিন তা গ্র্যাচুইটির আকার ধারণ করবে।

সুকন্যা সমৃদ্ধি

পরিবারে কন্যাসন্তান থাকলে তার ভবিষ্যতের জন্য খুলতে পারেন সুকন্যা সমৃদ্ধি অ্যাকাউন্ট। এটি খোদ ভারত সরকারের প্রকল্প। অনধিক দুই কন্যাসন্তানের জন্য তাদেরই নামে অ্যাকাউন্ট খুলতে পারেন মা-বাবা।

• প্রকল্পে যোগদানের সময়ে কন্যার বয়স ১০ বছরের কম হতে হবে।

• টাকা জমা করতে হবে তার ১৪ বছর বয়স পর্যন্ত। তার পর থেকে ২১ বছর বয়স পর্যন্ত কোনও টাকা জমা দিতে হবে না।

• ন্যূনতম জমা মাত্র ২৫০ টাকা।

• মেয়াদকালে যত বার খুশি টাকা জমা করা যায়।

• প্রকল্পের মেয়াদ ফুরোবে কন্যার বয়স ২১ বছর হলে।

• জমার উপরে ৮০সি ধারায় পাওয়া যায় করছাড়ের সুবিধা।

• প্রকল্পের সুদ যথেষ্ট আকর্ষণীয়। বর্তমানে ৮.৪%। যা অনেক প্রকল্পের চেয়েই বেশি।

• ১৮ বছরের পরে উচ্চশিক্ষার জন্য অ্যাকাউন্ট থেকে টাকা তোলা যায়। টাকা তোলা যায় ১৮ বছরের পরে বিয়ে হলেও। সেই টাকা জমা পড়বে কন্যাসন্তানের ব্যাঙ্ক অ্যাকাউন্টে।

• ডাকঘর এবং কিছু ব্যাঙ্কে এই প্রকল্প রয়েছে।

• প্রকল্পে রয়েছে সর্বোত্তম সুরক্ষা।

মিউচুয়াল ফান্ডে এসআইপি

বড় মেয়াদে টাকা জমানোর আর একটি ভাল জায়গা মিউচুয়াল ফান্ড। মাসিক কিস্তির ভিত্তিতেও এখানে টাকা রাখা যায়, যার পোশাকি নাম সিস্টেমেটিক ইনভেস্টমেন্ট প্ল্যান (এসআইপি)। ব্যালান্সড ফান্ডে দীর্ঘ মেয়াদে লগ্নি করলে ঝুঁকি নিয়ন্ত্রণে থাকে। আশা করা যায় ভাল রিটার্ন। পাওয়া যায় করছাড়ের সুবিধা। বিশেষ বিশেষ লক্ষ্য পূরণের জন্য খোলা যেতে পারে এক বা একাধিক এসআইপি অ্যাকাউন্ট।

কর নিয়েও ভাবুন

শুরুতে না হলেও রোজগার বাড়ার সঙ্গে সঙ্গে পরের দিকে আপনি এসে যেতে পারেন আয়করের আওতায়। তখন আপনাকে মাথায় রাখতে হবে কী ভাবে বাঁচাতে পারেন সেই কর। সে ক্ষেত্রে প্রয়োজন মতো লগ্নি করতে হতে পারে ৮০সি ধারার অন্তর্গত প্রকল্পে। করছাড়ের সুবিধাযুক্ত প্রকল্পের মধ্যে আমরা আগেই আলোচনা করেছি পিপিএফ, সুকন্যা সমৃদ্ধি, এনপিএস নিয়ে।

ঝুঁকির কথা ভুলবেন না

• যাঁদের ঘরের বাইরে বা রাস্তায় কাজ করতে হয়, তাঁদের জীবনের বা শারীরিক ঝুঁকি অন্যদের তুলনায় বেশি। এঁদের অবশ্যই প্রয়োজন একটি দুর্ঘটনা বিমা। আজকাল সামান্য প্রিমিয়ামেই তা কিনতে পাওয়া যায়।

• পাশাপাশি করিয়ে রাখতে হবে স্বাস্থ্যবিমা। সামর্থ অনুযায়ী ধীরে ধীরে বাড়াতে হবে বিমার অঙ্ক। করছাড় পাওয়া যায় এর প্রিমিয়ামের উপরেও।

• যে সব পরিবার এক জনের আয়ে চলে তাদের সেই রোজগেরে সদস্যের নামে থাকা উচিত জীবন বিমা। কম প্রিমিয়ামে স্বনির্ভর, অসংগঠিত ক্ষেত্র এবং স্বল্প আয়ের মানুষের জন্য জীবন বিমা প্রকল্প বাজারে ছেড়েছে কেন্দ্র।

সাফল্যের চাবিকাঠি

এখন পর্যন্ত যা যা আলোচনা করলাম তার মূল নির্যাস দেখে নেওয়া যাক এক ঝলকে।

• সঞ্চয় এবং লগ্নি শুরু করতে হবে আয় শুরুর বছর থেকেই।

• সঞ্চয় চালিয়ে যেতে হবে নাগাড়ে। যেন ছেদ না পড়ে।

• অবসরের জন্য সঞ্চিত টাকা আগে তোলা চলবে না।

• বেশি ঝুঁকির প্রকল্পে লগ্নি নয়।

• ক্ষমতা অনুযায়ী বিমা করতে হবে বিভিন্ন ধরনের ঝুঁকির ক্ষেত্রে।

• হঠাৎ কোনও বড় আয় এলে তার পুরোটা খরচ করা চলবে না।

• প্রথম থেকে যেন মাথায় থাকে পিএফ, গ্র্যাচুইটি, পেনশনের বিকল্প।

• প্রয়োজনে মাথায় রাখতে হবে কর সাশ্রয়ের বিষয়টি।

লেখক বিনিয়োগ বিশেষজ্ঞ

(মতামত ব্যক্তিগত)